Schenk- en erfbelasting Curacao

Schenk- en erfbelasting (successiebelasting) Curacao

Is er iemand overleden in je familie? En ontvang je een erfenis dankzij het testament of het erfrecht van Curaçao? Of schenkt iemand veel geld aan je? Dan heb je kans dat je belasting moet betalen over deze verkrijging. Erfbelasting en schenkbelasting heten samen successiebelasting.

Curacao heeft sinds 1908 successiebelasting (erfbelasting en schenkbelasting), dit is geregeld in de Successiebelastingverordening 1908. Deze verordening heeft in oktober 2018 een aantal belangrijke wijzigingen ondergaan.

Wat is successiebelasting?

Successiebelasting is een belasting die geheven wordt over de vermogensvermeerdering door het overlijden of een schenking van een ingezetene van Curaçao. Dus als iemand die op Curacao woont een erfenis nalaat of een schenking doet, dan moet de ontvanger belasting betalen over het gedeelte dat hij ontvangt. Let op: een erfenis bestaat uit bezittingen én schulden! (Deze ‘vermogensvermeerdering’ bestaat natuurlijk uit geld, maar ook uit materiële zaken als een woning, effecten (zoals aandelen) of een antieke auto. Verder moet ook belasting betaald worden over geërfde aanspraken, vergunningen en geldvorderingen en wilsrechten die een overledene nalaat.) We gaan in deze blog niet verder in op (on)roerende zaken.

Moet ik erfbelasting of schenkbelasting betalen op Curacao?

Bij een groot deel van de mensen die een erfenis of schenking ontvangen hoeft er geen erfbelasting of schenkbelasting betaald te worden. De vrijstellingen zijn in oktober 2018 namelijk fors verhoogd. Je betaalt successiebelasting als de erflater of schenker op Curacao woont en je dit erft/krijgt. Waar de ontvanger woont maakt niet uit. Je betaalt belasting over de waarde van alles wat je van de overledene hebt geërfd.

Ontvang je een erfenis of schenking van iemand uit Curacao en is jouw gedeelte hoger dan de vrijstelling? Dan betaal je successiebelasting. Je moet hiervoor zelf aangifte doen.

Overgangsbelasting

Erf je van iemand die op Curaçao een onroerende zaak had (bijvoorbeeld een huis of een stuk grond), maar die geen inwoner van Curaçao was op het moment van overlijden? Dan betaal je overgangsbelasting in plaats van successiebelasting. Dus als de erflater bijvoorbeeld in Nederland woonde en een huis op Curacao had, dan moet er overgangsbelasting betaald worden door zijn erfgenamen. Bij de overgangsbelasting is het tarief 8% van de waarde. Eventueel betaalde overdrachtsbelasting kan in mindering worden gebracht op het te betalen bedrag aan overgangsbelasting. Bij de overdrachtsbelasting is er in tegenstelling tot de erfbelasting geen vrijstelling! Overgangsbelasting moet ook betaald worden bij schenkingen.

Voorbeeld: Persoon X woonde in Amsterdam en had een huis op Curacao. Hij was getrouwd met Persoon Y, had 3 kinderen (A, B en C) en had geen testament. De waarde van van het huis is ANG. 600.000,-. Persoon Y was hier voor de helft al eigenaar van, dus de waarde van de nalatenschap is ANG. 300.000,-. De erfgenamen ontvangen hier ieder een 1/4 deel van.

Dan is voor ieder de berekening als volgt:

Waarde verkrijging: ANG. 75.000,-.

Vrijstelling: ANG. 0,-

Belast: ANG. 75.000,-De te betalen overgangsbelasting is dan per erfgenamen (ANG. 75.000 x 8% =) ANG. 6.000,-. Personen Y, A, B en C krijgen ieder een aanslag van ANG. 6.000,- aan overgangsbelasting.

In Nederland moet de erflater ook successiebelasting betalen, moet je dan op Curacao overgangsbelasting betalen en in Nederlands weer erfbelasting? Dankzij de Belastingregeling voor het Koninkrijk (BRK) zal Nederland de te betalen overgangsbelasting in mindering brengen op de te betalen successiebelasting in Nederland.

Vrijstellingen erfbelasting op Curacao

Je betaalt niet over de volledige erfenis belasting, er zijn vrijstellingen. Over het gedeelte boven deze vrijstellingen moet wel successiebelasting betaald worden. Hoe hoog de vrijstelling is, hangt af van de relatie tussen overledene en ontvanger. Zo hebben kinderen een hogere vrijstellingen dan broers, zussen of vrienden. De ontvangers zijn verdeeld in 3 groepen:

De eerste groep bestaat uit (adoptie-) kinderen, kleinkinderen of achterkleinkinderen (‘bloed- en aanverwanten in de rechte neerdalende lijn’), ouders en schoonouders. Er wordt geen onderscheid gemaakt tussen erkende (geboren uit een huwelijk) en niet-erkende natuurlijke kinderen. Ook pleegkinderen vallen onder bepaalde voorwaarden in deze groep. Deze groep heeft een vrijstelling van ANG. 80.000,-. Let op! Broers, zussen, neven, nichten, ooms, tantes en echtgenoten hebben deze vrijstellingen dus niet.

De overblijvende echtgenoot of levenspartner zit in de tweede groep. Deze heeft een vrijstelling van ANG. 240.000,-. Ben je in gemeenschap van goederen getrouwd? Dan is de helft (maximaal 50% van de gemeenschap) al van jou. Over de andere helft heb je een vrijstelling van ANG. 240.000,-. Over het bedrag daarboven moet je successiebelasting betalen.

De derde groep is voor alle anderen, dus bijvoorbeeld voor broers, zussen, neven, kennissen en vrienden van de erflater. Deze groep heeft een vrijgesteld bedrag van ANG. 8.000,-.

Levenspartner successiebelasting

In 2018 is het begrip levenspartner geïntroduceerd in de Landsverordening Successiebelasting 1908. Je kan maximaal één echtgenoot of levenspartner hebben. Je moet op hetzelfde adres ingeschreven staan, tenzij een van beide door medische redenen of ouderdom niet meer thuis kan wonen (mits geen van beiden een andere levenspartner heeft). Een levenspartner is iemand waarmee je het leven samen deelt alsof je gehuwd bent en ten opzichte van elkaar een wederzijdse zorgplicht bent aangegaan. Er dient sprake te zijn van een duurzame lotsverbondenheid. Een levenspartner kan geen bloed- of aanverwant zijn. Bij overlijden moet je minimaal 6 maanden voorafgaand aan het overlijden aan deze voorwaarden voldoen, met de maand van overlijden niet meegerekend. Voor een schenking is dit minimaal 24 maanden, waarbij de maand van de schenking niet wordt meegerekend.

Om als levenspartners te worden aangemerkt moet er een schriftelijke verklaring van samenwonen tussen de personen zijn, een samenlevingsovereenkomst van de notaris of ‘een in een notariële akte of uiterste wilsbeschikking opgenomen verklaring van het duurzaam samenwonen en het voeren van een gemeenschappelijke huishouding als ware zij gehuwd is’.

Is bovenstaande niet opgesteld? Dan moet je een schriftelijke verklaring van de levenspartner hebben, onderbouwd met schriftelijke verklaringen van derden en moet je minimaal 24 maanden op hetzelfde adres ingeschreven gestaan hebben.

De verklaring(en), samenlevingsovereenkomst, notariële akte of uiterste wilsbeschikking moet je samen met aangiftebiljet indienen bij de Inspecteur.

Vrijstellingen schenkbelasting op Curacao

Ook bij schenkingen krijg je een vrijstelling, de Staten van Curacao heeft de vrijstellingen hiervoor in twee groepen verdeeld:

- Echtgenoot, levenspartner, bloed- en aanverwanten in de rechte neerdalende lijn ((adoptie-) kinderen, kleinkinderen of achterkleinkinderen) , ouders, grootouders en schoonouders van de schenker(s). Deze groep heeft een vrijstelling van ANG. 20.000,- per jaar. Schenkt persoon A aan persoon B, en wordt de vrijstelling gebruikt? Dan deze vrijstelling in de toekomst niet meer gebruikt worden bij schenkingen van X aan Y.

- In alle andere gevallen is dit ANG. 8.000,- per jaar. Schenkt persoon X aan persoon Y, en wordt de vrijstelling gebruikt? Dan deze vrijstelling in de toekomst niet meer gebruikt worden bij schenkingen van X aan Y.

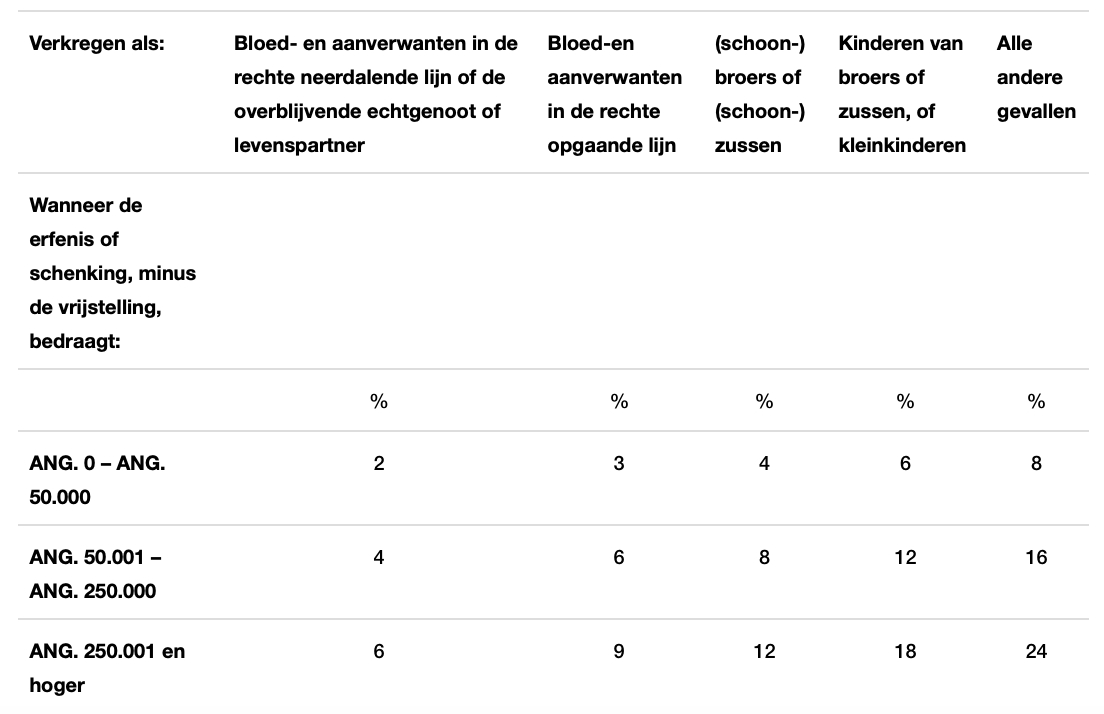

Tarief successiebelasting op Curacao

| Verkregen als: | Bloed- en aanverwanten in de rechte neerdalende lijn of de overblijvende echtgenoot of levenspartner | Bloed-en aanverwanten in de rechte opgaande lijn | (schoon-) broers of (schoon-) zussen | Kinderen van broers of zussen, of kleinkinderen | Alle andere gevallen |

| Wanneer de erfenis of schenking, minus de vrijstelling, bedraagt: | |||||

|

% |

% |

% |

% |

% |

|

| ANG. 0 – ANG. 50.000 |

2 |

3 |

4 |

6 |

8 |

| ANG. 50.001 – ANG. 250.000 |

4 |

6 |

8 |

12 |

16 |

| ANG. 250.001 en hoger |

6 |

9 |

12 |

18 |

24 |

Aangifte successiebelasting Curacao

Elke erfgenaam moet aangifte doen, dit kan ieder voor zich, maar ook allemaal samen. Iedereen dient de aangifte dan wel te ondertekenen. Aangifte doe je met het aangiftebiljet. Je moet deze volledig en juist invullen. Heb je opzettelijk een fout gemaakt of iets niet vermeld? Dan kan je een boete krijgen tot 100% van het nagevorderde bedrag.

Na het doen van aangifte ontvang je een aanslag. De te betalen belasting betaal je aan de Landsontvanger. Onder bepaalde omstandigheden kan je een betalingsregeling krijgen. Ben je het niet eens met de aanslag? Dien dan binnen twee maanden bezwaar in bij de Inspecteur.

In deze blog staat beknopte informatie over de Successiebelasting (erfbelasting, overgangsbelasting en schenkbelasting). We kunnen niet garanderen dat deze informatie altijd foutloos, volledig en actueel is. Daarom kan je aan onze blogs geen rechten ontlenen.

Hebben we een foutje gemaakt, of is er iets veranderd? Stuur dan een e-mail naar robin@livinggoed.com. We zijn je dankbaar!

Bronnen: Successiebelastingverordening 1908 (P.B. 1908, no. 48), Landsverordening van de 2de oktober 2018 tot wijziging van de Successiebelastingverordening 1908 (P.B. 2018, no. 59), belastingdienst.cw